- 當(dāng)前位置:首頁 > 研發(fā)動態(tài)

2024年最新研發(fā)費(fèi)用加計(jì)扣除政策及梳理

一、2024年最新研發(fā)費(fèi)用加計(jì)扣除政策文件:

(一)政策及文號

工信部聯(lián)通裝函〔2024〕60號

四部門發(fā)文明確2023年度享受研發(fā)費(fèi)用加計(jì)扣除政策的工業(yè)母機(jī)企業(yè)清單制定工作

(二)政策主要內(nèi)容:

根據(jù)財(cái)政部 稅務(wù)總局 國家發(fā)展改革委 工業(yè)和信息化部公告2023年第44號規(guī)定,自2023年1月1日起,集成電路企業(yè)和工業(yè)母機(jī)企業(yè)開展研發(fā)活動中實(shí)際發(fā)生的研發(fā)費(fèi)用,在按規(guī)定據(jù)實(shí)扣除的基礎(chǔ)上,再按照實(shí)際發(fā)生額的120%在稅前加計(jì)扣除。

本次新發(fā)的工信部聯(lián)通裝函〔2024〕60號針對上述《關(guān)于提高集成電路和工業(yè)母機(jī)企業(yè)研發(fā)費(fèi)用加計(jì)扣除比例的公告》有關(guān)規(guī)定,進(jìn)一步明確適用加計(jì)扣除政策的工業(yè)母機(jī)企業(yè)需同時符合以下條件:

1、生產(chǎn)銷售先進(jìn)工業(yè)母機(jī)主機(jī)、關(guān)鍵功能部件、數(shù)控系統(tǒng)(以下稱先進(jìn)工業(yè)母機(jī)產(chǎn)品)的工業(yè)母機(jī)企業(yè);(注:除此之外的工業(yè)母機(jī)企業(yè)的研發(fā)按照普適性的研發(fā)費(fèi)加計(jì)100%稅前扣除政策)

2、2023年度申請優(yōu)惠政策的企業(yè)具有勞動合同關(guān)系或勞務(wù)派遣、聘用關(guān)系的先進(jìn)工業(yè)母機(jī)產(chǎn)品研究開發(fā)人員月平均人數(shù)占企業(yè)月平均職工總數(shù)的比例不低于15%;

3、2023年度申請優(yōu)惠政策的企業(yè)研究開發(fā)費(fèi)用總額占企業(yè)銷售(營業(yè))收入(主營業(yè)務(wù)收入與其他業(yè)務(wù)收入之和,下同)總額的比例不低于5%;

4、2023年度申請優(yōu)惠政策的企業(yè)生產(chǎn)銷售本通知規(guī)定的先進(jìn)工業(yè)母機(jī)產(chǎn)品收入占企業(yè)銷售(營業(yè))收入總額的比例不低于60%,且企業(yè)收入總額不低于3000萬元(含)。

需要注意的是,上述四個條件必須同時滿足的工業(yè)母機(jī)企業(yè),才能享受研發(fā)費(fèi)加計(jì)120%在稅前扣除的優(yōu)惠。而集成電路企業(yè)在享受研發(fā)費(fèi)加計(jì)扣除時不需要滿足上述條件。

二、政策源起:

(一)源文件:

關(guān)于提高集成電路和工業(yè)母機(jī)企業(yè)研發(fā)費(fèi)用加計(jì)扣除比例的公告

財(cái)政部 稅務(wù)總局 國家發(fā)展改革委 工業(yè)和信息化部公告2023年第44號

(二)源文件主要規(guī)定:

集成電路企業(yè)和工業(yè)母機(jī)企業(yè)開展研發(fā)活動中實(shí)際發(fā)生的研發(fā)費(fèi)用,未形成無形資產(chǎn)計(jì)入當(dāng)期損益的,在按規(guī)定據(jù)實(shí)扣除的基礎(chǔ)上,在2023年1月1日至2027年12月31日期間,再按照實(shí)際發(fā)生額的120%在稅前扣除;形成無形資產(chǎn)的,在上述期間按照無形資產(chǎn)成本的220%在稅前攤銷。

(三)執(zhí)行口徑和管理要求

企業(yè)享受研發(fā)費(fèi)用加計(jì)扣除政策的其他政策口徑和管理要求,按照下列文件相關(guān)要求執(zhí)行

1、《財(cái)政部 國家稅務(wù)總局 科技部關(guān)于完善研究開發(fā)費(fèi)用稅前加計(jì)扣除政策的通知》(財(cái)稅〔2015〕119號)

2、《財(cái)政部 稅務(wù)總局 科技部關(guān)于企業(yè)委托境外研究開發(fā)費(fèi)用稅前加計(jì)扣除有關(guān)政策問題的通知》(財(cái)稅〔2018〕64號)

工業(yè)母機(jī)企業(yè)除了上面的執(zhí)行口徑和管理要求,還要同時滿足工信部聯(lián)通裝函〔2024〕60號規(guī)定的四個條件,工業(yè)母機(jī)企業(yè)才可以享受研發(fā)費(fèi)加計(jì)120%稅前扣除。

(四)、執(zhí)行期限:自2023年1月1日至2027年12月31日。

三、研發(fā)費(fèi)加計(jì)扣除的政策梳理和解讀:

(一)什么是研發(fā)費(fèi)用加計(jì)扣除?

所謂研發(fā)費(fèi)用加計(jì)扣除,是指根據(jù)企業(yè)開發(fā)新技術(shù)、新產(chǎn)品、新工藝發(fā)生的研究開發(fā)費(fèi)用支出,可以在計(jì)算應(yīng)納稅所得額時加計(jì)扣除。(《中華人民共和國企業(yè)所得稅法》第三十條 )

(二)研發(fā)費(fèi)用如何加計(jì)扣除及有怎樣的歷史沿革?

1、《中華人民共和國企業(yè)所得稅法實(shí)施條例》第九十五條規(guī)定,企業(yè)為開發(fā)新技術(shù)、新產(chǎn)品、新工藝發(fā)生的研究開發(fā)費(fèi)用,未形成無形資產(chǎn)計(jì)入當(dāng)期損益的,在按照規(guī)定據(jù)實(shí)扣除的基礎(chǔ)上,按照研究開發(fā)費(fèi)用的50%加計(jì)扣除;形成無形資產(chǎn)的,按照無形資產(chǎn)成本的150%攤銷。

2017年,國家將科技型中小企業(yè)的加計(jì)扣除比例由50%提高到75%。

2018年,國家將所有符合條件行業(yè)的企業(yè)加計(jì)扣除比例由50%提高到75%,并允許企業(yè)委托境外研發(fā)費(fèi)用按規(guī)定在稅前加計(jì)扣除。

2、根據(jù)財(cái)政部 稅務(wù)總局公告2023年第7號-財(cái)政部 稅務(wù)總局關(guān)于進(jìn)一步完善研發(fā)費(fèi)用稅前加計(jì)扣除政策的公告明確:自2023年1月1日起,企業(yè)開展研發(fā)活動中實(shí)際發(fā)生的研發(fā)費(fèi)用,未形成無形資產(chǎn)計(jì)入當(dāng)期損益的,在按規(guī)定據(jù)實(shí)扣除的基礎(chǔ)上再按照實(shí)際發(fā)生額的100%在稅前加計(jì)扣除;形成無形資產(chǎn)的,按照無形資產(chǎn)成本的200%在稅前攤銷。

3、國務(wù)院2023年3月24日常務(wù)會明確將提高符合條件的行業(yè)企業(yè)研發(fā)費(fèi)用加計(jì)扣除比例作為制度性安排長期實(shí)施,使企業(yè)有了更加明確的預(yù)期,有利于企業(yè)更加科學(xué)合理安排研發(fā)活動和資金投入,提高科技創(chuàng)新效率。根據(jù)國務(wù)院政策要求,企業(yè)所得稅法實(shí)施條例中關(guān)于研發(fā)費(fèi)的規(guī)定可能將在下次修訂時更改。

4、2023年9月,對集成電路企業(yè)和工業(yè)母機(jī)企業(yè)單獨(dú)發(fā)文優(yōu)惠:財(cái)政部 稅務(wù)總局 國家發(fā)展改革委 工業(yè)和信息化部公告2023年第44號規(guī)定,2023年1月1日至2027年12月31日期間,對集成電路企業(yè)和工業(yè)母機(jī)企業(yè)的研發(fā)費(fèi)單獨(dú)進(jìn)行了規(guī)定,企業(yè)開展研發(fā)活動中實(shí)際發(fā)生的研發(fā)費(fèi)用,未形成無形資產(chǎn)計(jì)入當(dāng)期損益的,在按規(guī)定據(jù)實(shí)扣除的基礎(chǔ)上再,再按照實(shí)際發(fā)生額的120%在稅前扣除;形成無形資產(chǎn)的,在上述期間按照無形資產(chǎn)成本的220%在稅前攤銷。

目前,只有集成電路企業(yè)和工業(yè)母機(jī)企業(yè)可以享受研發(fā)費(fèi)在按規(guī)定據(jù)實(shí)扣除的基礎(chǔ)上,再按照實(shí)際發(fā)生額的120%在稅前扣除,其他企業(yè)的研發(fā)費(fèi)加計(jì)扣除比例為100%。

(三)哪些企業(yè)可以享受研發(fā)費(fèi)用加計(jì)扣除?

財(cái)稅〔2015〕119號規(guī)定,除了下述行業(yè),其他所有會計(jì)核算健全、實(shí)行查賬征收并能夠準(zhǔn)確歸集研發(fā)費(fèi)用的居民企業(yè),都可以按規(guī)定進(jìn)行研發(fā)費(fèi)加計(jì)扣除。行業(yè)以《國民經(jīng)濟(jì)行業(yè)分類與代碼(GB/4754-2011)》為準(zhǔn),并隨之更新。(財(cái)稅〔2015〕119號)

1、煙草制造業(yè)。

2、住宿和餐飲業(yè)。

3、批發(fā)和零售業(yè)。

4、房地產(chǎn)業(yè)。

5、租賃和商務(wù)服務(wù)業(yè)。

6、娛樂業(yè)。

7、財(cái)政部和國家稅務(wù)總局規(guī)定的其他行業(yè)。

不適用稅前加計(jì)扣除政策行業(yè)的企業(yè),是指以所列行業(yè)業(yè)務(wù)為主營業(yè)務(wù),其研發(fā)費(fèi)用發(fā)生當(dāng)年的主營業(yè)務(wù)收入占企業(yè)按稅法第六條規(guī)定計(jì)算的收入總額減除不征稅收入和投資收益的余額50%(不含)以上的企業(yè)。

(四)哪些研發(fā)活動可以適用研發(fā)費(fèi)用加計(jì)扣除政策?

研發(fā)活動是指企業(yè)為獲得科學(xué)與技術(shù)新知識,創(chuàng)造性運(yùn)用科學(xué)技術(shù)新知識,或?qū)嵸|(zhì)性改進(jìn)技術(shù)、產(chǎn)品(服務(wù))、工藝而持續(xù)進(jìn)行的具有明確目標(biāo)的系統(tǒng)性活動。

為便于廣大企業(yè)相關(guān)人員判斷,財(cái)稅〔2015〕119號文在明確上述定義的基礎(chǔ)上,對不適用加計(jì)扣除政策的活動進(jìn)行了列舉,同時還對有異議的研發(fā)項(xiàng)目,建立了轉(zhuǎn)請科技部門核查的機(jī)制。下列紅字的研發(fā)活動不適用稅前加計(jì)扣除政策。除下面的研發(fā)活動外適用稅前加計(jì)扣除政策。

1、企業(yè)產(chǎn)品(服務(wù))的常規(guī)性升級。

2、對某項(xiàng)科研成果的直接應(yīng)用,如直接采用公開的新工藝、材料、裝置、產(chǎn)品、服務(wù)或知識等。

3、企業(yè)在商品化后為顧客提供的技術(shù)支持活動。

4、對現(xiàn)存產(chǎn)品、服務(wù)、技術(shù)、材料或工藝流程進(jìn)行的重復(fù)或簡單改變。

5、市場調(diào)查研究、效率調(diào)查或管理研究。

6、作為工業(yè)(服務(wù))流程環(huán)節(jié)或常規(guī)的質(zhì)量控制、測試分析、維修維護(hù)。

7、社會科學(xué)、藝術(shù)或人文學(xué)方面的研究。

企業(yè)采取自主、委托、合作、集中研發(fā)等形式開展研發(fā)活動的,其發(fā)生的研發(fā)費(fèi)用都可以按照有關(guān)規(guī)定適用加計(jì)扣除政策,也就是說,除了企業(yè)自主研發(fā)之外,通過委托、合作、集中研發(fā)等形式發(fā)生的研發(fā)費(fèi)用都有相應(yīng)規(guī)定明確如何享受加計(jì)扣除政策。

(五)適用加計(jì)扣除政策的研發(fā)費(fèi)的歸集范圍有哪些?

關(guān)于適用加計(jì)扣除的研發(fā)費(fèi)歸集范圍, 財(cái)稅〔2015〕119號進(jìn)行了明確,針對在實(shí)施過程中出現(xiàn)的問題,國家稅務(wù)總局公告2017年第40號進(jìn)行了進(jìn)一步的明確,具體如下:

財(cái)稅〔2015〕119號文明確:允許加計(jì)扣除的研發(fā)費(fèi)用具體范圍包括:1.人員人工費(fèi)用;2.直接投入費(fèi)用;3.折舊費(fèi)用;4.無形資產(chǎn)攤銷;5.新產(chǎn)品設(shè)計(jì)費(fèi)、新工藝規(guī)程制定費(fèi)、新藥研制的臨床試驗(yàn)費(fèi)、勘探開發(fā)技術(shù)的現(xiàn)場試驗(yàn)費(fèi);6.其他相關(guān)費(fèi)用;7.財(cái)政部和國家稅務(wù)總局規(guī)定的其他費(fèi)用。

1、人員人工費(fèi)用。

財(cái)稅〔2015〕119號文明確:直接從事研發(fā)活動人員的工資薪金、基本養(yǎng)老保險費(fèi)、基本醫(yī)療保險費(fèi)、失業(yè)保險費(fèi)、工傷保險費(fèi)、生育保險費(fèi)和住房公積金,以及外聘研發(fā)人員的勞務(wù)費(fèi)用。

關(guān)于人員人工費(fèi)用,國家稅務(wù)總局公告2017年第40號進(jìn)一步明確了適用加計(jì)扣除政策的研發(fā)費(fèi)的歸集范圍,對人員構(gòu)成、技術(shù)資格、經(jīng)驗(yàn)積累都有較為具體的要求,且需要證明文件補(bǔ)充,具體規(guī)定如下:

(1)直接從事研發(fā)活動人員包括研究人員、技術(shù)人員、輔助人員。研究人員是指主要從事研究開發(fā)項(xiàng)目的專業(yè)人員;技術(shù)人員是指具有工程技術(shù)、自然科學(xué)和生命科學(xué)中一個或一個以上領(lǐng)域的技術(shù)知識和經(jīng)驗(yàn),在研究人員指導(dǎo)下參與研發(fā)工作的人員;輔助人員是指參與研究開發(fā)活動的技工。外聘研發(fā)人員是指與本企業(yè)或勞務(wù)派遣企業(yè)簽訂勞務(wù)用工協(xié)議(合同)和臨時聘用的研究人員、技術(shù)人員、輔助人員。

除了上述的研究人員、技術(shù)人員、輔助人員(包括臨時聘用的研究人員、技術(shù)人員、輔助人員),其他參與研發(fā)的人員費(fèi)用,不在加計(jì)扣除范圍內(nèi)。

對于接受勞務(wù)派遣的企業(yè),按照協(xié)議(合同)約定支付給勞務(wù)派遣企業(yè),且由勞務(wù)派遣企業(yè)實(shí)際支付給外聘研發(fā)人員的工資薪金等費(fèi)用,屬于外聘研發(fā)人員的勞務(wù)費(fèi)用。

這里明確了支付給派遣企業(yè)勞務(wù)費(fèi)用的外聘人員支出屬于勞務(wù)費(fèi)用性質(zhì),與前面工資薪金及相關(guān)社保相區(qū)別。

(2)工資薪金包括按規(guī)定可以在稅前扣除的對研發(fā)人員股權(quán)激勵的支出。

只有已經(jīng)行權(quán)的股權(quán)激勵才可以在稅前扣除。

(3)直接從事研發(fā)活動的人員、外聘研發(fā)人員同時從事非研發(fā)活動的,企業(yè)應(yīng)對其人員活動情況做必要記錄,并將其實(shí)際發(fā)生的相關(guān)費(fèi)用按實(shí)際工時占比等合理方法在研發(fā)費(fèi)用和生產(chǎn)經(jīng)營費(fèi)用間分配,未分配的不得加計(jì)扣除。

這一規(guī)定是稅收關(guān)于優(yōu)惠政策限制規(guī)定的常規(guī)操作,但凡涉及稅收優(yōu)惠事項(xiàng)和非優(yōu)惠事項(xiàng)共同支出,都需要單獨(dú)核算和分配,不能單獨(dú)核算和分配的整體不得享受優(yōu)惠。

2、直接投入費(fèi)用。

財(cái)稅〔2015〕119號文明確:直接投入費(fèi)用歸集口徑如下:(1)研發(fā)活動直接消耗的材料、燃料和動力費(fèi)用。(2)用于中間試驗(yàn)和產(chǎn)品試制的模具、工藝裝備開發(fā)及制造費(fèi),不構(gòu)成固定資產(chǎn)的樣品、樣機(jī)及一般測試手段購置費(fèi),試制產(chǎn)品的檢驗(yàn)費(fèi)。(3)用于研發(fā)活動的儀器、設(shè)備的運(yùn)行維護(hù)、調(diào)整、檢驗(yàn)、維修等費(fèi)用,以及通過經(jīng)營租賃方式租入的用于研發(fā)活動的儀器、設(shè)備租賃費(fèi)。

關(guān)于直接投入費(fèi)用,國家稅務(wù)總局公告2017年第40號也做了更具體地明確,(如:區(qū)分了經(jīng)營性租賃和融資性租賃研發(fā)活動的儀器設(shè)備,融資性租賃需通過計(jì)提折舊來體現(xiàn),經(jīng)營性租賃直接確認(rèn)費(fèi)用,這與租賃固定資產(chǎn)的財(cái)務(wù)核算規(guī)定一致),主要規(guī)定如下:

(1)以經(jīng)營租賃方式租入的用于研發(fā)活動的儀器、設(shè)備,同時用于非研發(fā)活動的,企業(yè)應(yīng)對其儀器設(shè)備使用情況做必要記錄,并將其實(shí)際發(fā)生的租賃費(fèi)按實(shí)際工時占比等合理方法在研發(fā)費(fèi)用和生產(chǎn)經(jīng)營費(fèi)用間分配,未分配的不得加計(jì)扣除。

這是優(yōu)惠政策相關(guān)的常規(guī)操作,不能單獨(dú)核算和分配的整體不得享受優(yōu)惠。另外以經(jīng)營租賃方式租入的用于研發(fā)活動的儀器、設(shè)備,通過計(jì)提折舊的形式稅前扣除。

(2)企業(yè)研發(fā)活動直接形成產(chǎn)品或作為組成部分形成的產(chǎn)品對外銷售的,研發(fā)費(fèi)用中對應(yīng)的材料費(fèi)用不得加計(jì)扣除。

產(chǎn)品銷售與對應(yīng)的材料費(fèi)用發(fā)生在不同納稅年度且材料費(fèi)用已計(jì)入研發(fā)費(fèi)用的,可在銷售當(dāng)年以對應(yīng)的材料費(fèi)用發(fā)生額直接沖減當(dāng)年的研發(fā)費(fèi)用,不足沖減的,結(jié)轉(zhuǎn)以后年度繼續(xù)沖減。

根據(jù)權(quán)責(zé)發(fā)生制原則,研發(fā)活動形成的產(chǎn)品銷售收入,相應(yīng)形成產(chǎn)品的材料費(fèi)已經(jīng)通過產(chǎn)品銷售實(shí)現(xiàn)補(bǔ)償,作為產(chǎn)品銷售成本可以在稅前列支,不能再通過研發(fā)費(fèi)的形式進(jìn)行加計(jì)扣除。這是企業(yè)再歸集研發(fā)費(fèi)的時候容易漏掉的部分。

3、折舊費(fèi)用。

財(cái)稅〔2015〕119號文明確: 折舊費(fèi)用的歸集口徑:用于研發(fā)活動的儀器、設(shè)備的折舊費(fèi)。

關(guān)于折舊費(fèi)用,國家稅務(wù)總局公告2017年第40號同樣做了更具體地明確,具體規(guī)定如下:

(1)用于研發(fā)活動的儀器、設(shè)備,同時用于非研發(fā)活動的,企業(yè)應(yīng)對其儀器設(shè)備使用情況做必要記錄,并將其實(shí)際發(fā)生的折舊費(fèi)按實(shí)際工時占比等合理方法在研發(fā)費(fèi)用和生產(chǎn)經(jīng)營費(fèi)用間分配,未分配的不得加計(jì)扣除。

對于同時用于非研發(fā)活動的儀器和設(shè)備的折舊,不屬于研發(fā)費(fèi)加計(jì)扣除支出的歸集范圍,應(yīng)根據(jù)實(shí)際情況進(jìn)行分配或單獨(dú)歸集。

(2)企業(yè)用于研發(fā)活動的儀器、設(shè)備,符合稅法規(guī)定且選擇加速折舊優(yōu)惠政策的,在享受研發(fā)費(fèi)用稅前加計(jì)扣除政策時,就稅前扣除的折舊部分計(jì)算加計(jì)扣除。

選擇加速折舊優(yōu)惠政策的,符合稅收優(yōu)惠規(guī)定的,可以加計(jì)扣除,包括新買儀器設(shè)備一次性稅前扣除,相關(guān)規(guī)定詳見《2024年小微企業(yè)最新適用的固定資產(chǎn)折舊政策梳理》一文。

4、無形資產(chǎn)攤銷。

財(cái)稅〔2015〕119號文明確:無形資產(chǎn)攤銷的歸集口徑是:用于研發(fā)活動的軟件、專利權(quán)、非專利技術(shù)(包括許可證、專有技術(shù)、設(shè)計(jì)和計(jì)算方法等)的攤銷費(fèi)用。

關(guān)于無形資產(chǎn)攤銷費(fèi)用,國家稅務(wù)總局公告2017年第40號具體地明確的規(guī)定如下:

(1)用于研發(fā)活動的無形資產(chǎn),同時用于非研發(fā)活動的,企業(yè)應(yīng)對其無形資產(chǎn)使用情況做必要記錄,并將其實(shí)際發(fā)生的攤銷費(fèi)按實(shí)際工時占比等合理方法在研發(fā)費(fèi)用和生產(chǎn)經(jīng)營費(fèi)用間分配,未分配的不得加計(jì)扣除。

同樣,同時用于非研發(fā)活動的無形資產(chǎn)攤銷攤銷,必須根據(jù)實(shí)際情況進(jìn)行合理分配,屬于研發(fā)活動部分的攤銷費(fèi)用才能歸集進(jìn)加計(jì)扣除范圍。

(2)用于研發(fā)活動的無形資產(chǎn),符合稅法規(guī)定且選擇縮短攤銷年限的,在享受研發(fā)費(fèi)用稅前加計(jì)扣除政策時,就稅前扣除的攤銷部分計(jì)算加計(jì)扣除。這項(xiàng)規(guī)定和固定資產(chǎn)折舊類似。

5、新產(chǎn)品設(shè)計(jì)費(fèi)、新工藝規(guī)程制定費(fèi)、新藥研制的臨床試驗(yàn)費(fèi)、勘探開發(fā)技術(shù)的現(xiàn)場試驗(yàn)費(fèi)。( 財(cái)稅〔2015〕119號)

關(guān)于上述費(fèi)用,國家稅務(wù)總局公告2017年第40號具體地明確的規(guī)定如下(稍作補(bǔ)充):

指企業(yè)在新產(chǎn)品設(shè)計(jì)、新工藝規(guī)程制定、新藥研制的臨床試驗(yàn)、勘探開發(fā)技術(shù)的現(xiàn)場試驗(yàn)過程中發(fā)生的與開展該項(xiàng)活動有關(guān)的各類費(fèi)用。

6、其他相關(guān)費(fèi)用

財(cái)稅〔2015〕119號文明確:與研發(fā)活動直接相關(guān)的其他費(fèi)用,如技術(shù)圖書資料費(fèi)、資料翻譯費(fèi)、專家咨詢費(fèi)、高新科技研發(fā)保險費(fèi),研發(fā)成果的檢索、分析、評議、論證、鑒定、評審、評估、驗(yàn)收費(fèi)用,知識產(chǎn)權(quán)的申請費(fèi)、注冊費(fèi)、代理費(fèi),差旅費(fèi)、會議費(fèi)等。此項(xiàng)費(fèi)用總額不得超過可加計(jì)扣除研發(fā)費(fèi)用總額的10%。

關(guān)于其他相關(guān)費(fèi)用,國家稅務(wù)總局公告2017年第40號具體地明確的規(guī)定如下(稍作補(bǔ)充):

與研發(fā)活動直接相關(guān)的其他費(fèi)用,補(bǔ)充了職工福利費(fèi)、補(bǔ)充養(yǎng)老保險費(fèi)、補(bǔ)充醫(yī)療保險費(fèi)。

包含補(bǔ)充后的費(fèi)用,其他相關(guān)費(fèi)用總額不得超過可加計(jì)扣除研發(fā)費(fèi)用總額的10%。

《國家稅務(wù)總局關(guān)于進(jìn)一步落實(shí)研發(fā)費(fèi)用加計(jì)扣除政策有關(guān)問題的公告》(2021年第28號)明確 企業(yè)在一個納稅年度內(nèi)同時開展多項(xiàng)研發(fā)活動的,由原來按照每一研發(fā)項(xiàng)目分別計(jì)算“其他相關(guān)費(fèi)用”限額,改為統(tǒng)一計(jì)算全部研發(fā)項(xiàng)目“其他相關(guān)費(fèi)用”限額。

40號文明確的其他事項(xiàng)

此外,國家稅務(wù)總局公告2017年第40號對一些特殊其他事項(xiàng)也進(jìn)行了明確,具體如下:

(1)企業(yè)取得的政府補(bǔ)助,會計(jì)處理時采用直接沖減研發(fā)費(fèi)用方法且稅務(wù)處理時未將其確認(rèn)為應(yīng)稅收入的,應(yīng)按沖減后的余額計(jì)算加計(jì)扣除金額。

這里的政府補(bǔ)助是指對研發(fā)活動的直接補(bǔ)助,與研發(fā)活動無關(guān)的政府補(bǔ)助,不需要按照上述規(guī)定處理。

(2)企業(yè)取得研發(fā)過程中形成的下腳料、殘次品、中間試制品等特殊收入,在計(jì)算確認(rèn)收入當(dāng)年的加計(jì)扣除研發(fā)費(fèi)用時,應(yīng)從已歸集研發(fā)費(fèi)用中扣減該特殊收入,不足扣減的,加計(jì)扣除研發(fā)費(fèi)用按零計(jì)算。

通研發(fā)活動中形成的產(chǎn)品銷售不一樣,下腳料、殘次品、中間試制品等特殊收入不作為銷售收入核算,并結(jié)轉(zhuǎn)銷售成本,而是直接沖減研發(fā)費(fèi)用,沖減的研發(fā)費(fèi)用不能加計(jì)扣除。

(3)企業(yè)開展研發(fā)活動中實(shí)際發(fā)生的研發(fā)費(fèi)用形成無形資產(chǎn)的,其資本化的時點(diǎn)與會計(jì)處理保持一致。

研發(fā)費(fèi)用形成無形資產(chǎn)的,需進(jìn)行資本化處理,不可以再當(dāng)期稅前扣除和加計(jì)扣除,而是在無形資產(chǎn)攤銷時,按照加計(jì)扣除的相關(guān)規(guī)定進(jìn)行稅前扣除和加計(jì)扣除。除了集成電路和符合條件的工業(yè)母機(jī)按照220%加計(jì)攤銷,其余企業(yè)按照200%加計(jì)攤銷。

(4)失敗的研發(fā)活動所發(fā)生的研發(fā)費(fèi)用可享受稅前加計(jì)扣除政策。

(5)國家稅務(wù)總局公告2015年第97號第三條所稱“研發(fā)活動發(fā)生費(fèi)用”是指委托方實(shí)際支付給受托方的費(fèi)用。無論委托方是否享受研發(fā)費(fèi)用稅前加計(jì)扣除政策,受托方均不得加計(jì)扣除。

委托方委托關(guān)聯(lián)方開展研發(fā)活動的,受托方需向委托方提供研發(fā)過程中實(shí)際發(fā)生的研發(fā)項(xiàng)目費(fèi)用支出明細(xì)情況。

補(bǔ)充說明,涉及財(cái)稅優(yōu)惠事項(xiàng)一般是財(cái)政部和稅務(wù)總局聯(lián)合發(fā)文,如財(cái)稅xx年xxx號,稅務(wù)總局的公告文件是對該優(yōu)惠文件的具體執(zhí)行口徑及其他情況進(jìn)行明確,這就是 財(cái)稅〔2015〕119號文和國家稅務(wù)總局公告2017年第40號這兩個文件的邏輯關(guān)系。

(六)特別事項(xiàng)的處理

財(cái)稅〔2015〕119號關(guān)于特別事項(xiàng)規(guī)定的主要內(nèi)容如下:

1、委托研發(fā)

企業(yè)委托外部機(jī)構(gòu)或個人進(jìn)行研發(fā)活動所發(fā)生的費(fèi)用,按照費(fèi)用實(shí)際發(fā)生額的80%計(jì)入委托方研發(fā)費(fèi)用并計(jì)算加計(jì)扣除,受托方不得再進(jìn)行加計(jì)扣除。委托外部研究開發(fā)費(fèi)用實(shí)際發(fā)生額應(yīng)按照獨(dú)立交易原則確定。

委托方與受托方存在關(guān)聯(lián)關(guān)系的,受托方應(yīng)向委托方提供研發(fā)項(xiàng)目費(fèi)用支出明細(xì)情況。

2、合作研發(fā)

企業(yè)共同合作開發(fā)的項(xiàng)目,由合作各方就自身實(shí)際承擔(dān)的研發(fā)費(fèi)用分別計(jì)算加計(jì)扣除。

3、集中研發(fā)

企業(yè)集團(tuán)根據(jù)生產(chǎn)經(jīng)營和科技開發(fā)的實(shí)際情況,對技術(shù)要求高、投資數(shù)額大,需要集中研發(fā)的項(xiàng)目,其實(shí)際發(fā)生的研發(fā)費(fèi)用,可以按照權(quán)利和義務(wù)相一致、費(fèi)用支出和收益分享相配比的原則,合理確定研發(fā)費(fèi)用的分?jǐn)偡椒ǎ谑芤娉蓡T企業(yè)間進(jìn)行分?jǐn)偅上嚓P(guān)成員企業(yè)分別計(jì)算加計(jì)扣除。

4、創(chuàng)意設(shè)計(jì)活動

企業(yè)為獲得創(chuàng)新性、創(chuàng)意性、突破性的產(chǎn)品進(jìn)行創(chuàng)意設(shè)計(jì)活動而發(fā)生的相關(guān)費(fèi)用,可按照本通知規(guī)定進(jìn)行稅前加計(jì)扣除。

創(chuàng)意設(shè)計(jì)活動是指多媒體軟件、動漫游戲軟件開發(fā),數(shù)字動漫、游戲設(shè)計(jì)制作;房屋建筑工程設(shè)計(jì)(綠色建筑評價標(biāo)準(zhǔn)為三星)、風(fēng)景園林工程專項(xiàng)設(shè)計(jì);工業(yè)設(shè)計(jì)、多媒體設(shè)計(jì)、動漫及衍生產(chǎn)品設(shè)計(jì)、模型設(shè)計(jì)等。

(七)與研發(fā)費(fèi)用相關(guān)的稅收征管要求有哪些?

1、核算要求

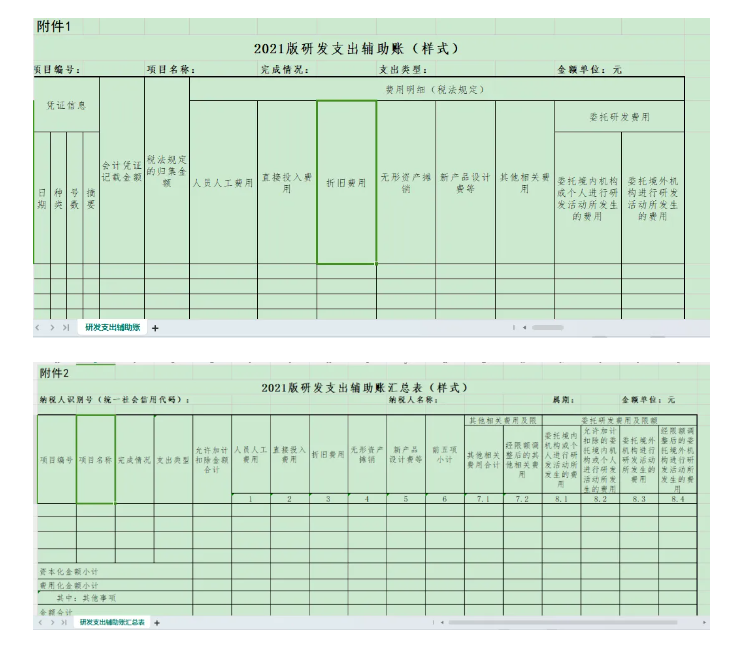

財(cái)稅〔2015〕119號文件規(guī)定,對享受加計(jì)扣除的研發(fā)費(fèi)用按研發(fā)項(xiàng)目設(shè)置輔助賬,準(zhǔn)確歸集核算當(dāng)年可加計(jì)扣除的各項(xiàng)研發(fā)費(fèi)用實(shí)際發(fā)生額。稅務(wù)部門分別于2015、2021年發(fā)布了兩版輔助賬樣式,企業(yè)可根據(jù)自身實(shí)際情況,參照適用的輔助賬樣式設(shè)置輔助賬,或可以自行設(shè)計(jì)研發(fā)支出輔助賬樣式。

2、辦理方式

研發(fā)費(fèi)用加計(jì)扣除采取“真實(shí)發(fā)生、自行判斷、申報(bào)享受、相關(guān)資料留存?zhèn)洳椤钡姆绞剑善髽I(yè)依據(jù)實(shí)際發(fā)生的研發(fā)費(fèi)用支出,自行計(jì)算加計(jì)扣除金額,并在納稅申報(bào)表的相應(yīng)行次填寫優(yōu)惠享受的情況,同時留存相關(guān)資料備查即可,無需事先備案或?qū)徟?/span>

3、享受時點(diǎn)及申報(bào)

按照現(xiàn)行政策規(guī)定,企業(yè)在10月份預(yù)繳申報(bào)第3季度(按季預(yù)繳)或9月份(按月預(yù)繳)的企業(yè)所得稅時,可以自主選擇是否就當(dāng)年的前三季度研發(fā)費(fèi)用享受加計(jì)扣除優(yōu)惠政策。

在年度納稅申報(bào)時享受的,填報(bào)《中華人民共和國企業(yè)所得稅年度納稅申報(bào)表(A類,2017版)》之《免稅、減計(jì)收入及加計(jì)扣除優(yōu)惠明細(xì)表》(A107010)的相關(guān)行次和《研發(fā)費(fèi)用加計(jì)扣除優(yōu)惠明細(xì)表》(A107012)。《研發(fā)費(fèi)用加計(jì)扣除優(yōu)惠明細(xì)表》(A107012)的填寫方法與預(yù)繳申報(bào)類似,該表單將作為年度申報(bào)表的一部分報(bào)送稅務(wù)機(jī)關(guān)。

(八)委托境外進(jìn)行研發(fā)活動發(fā)生的研究開發(fā)費(fèi)用規(guī)定有哪些?

財(cái)稅〔2018〕64號規(guī)定,企業(yè)委托境外進(jìn)行研發(fā)活動發(fā)生的研究開發(fā)費(fèi)用(以下簡稱研發(fā)費(fèi)用)企業(yè)所得稅前加計(jì)扣除有關(guān)政策為:(在此之前,財(cái)稅〔2015〕119號文中委托境外研發(fā)不可以加計(jì)扣除)

1、委托境外進(jìn)行研發(fā)活動所發(fā)生的費(fèi)用,按照費(fèi)用實(shí)際發(fā)生額的80%計(jì)入委托方的委托境外研發(fā)費(fèi)用。委托境外研發(fā)費(fèi)用不超過境內(nèi)符合條件的研發(fā)費(fèi)用三分之二的部分,可以按規(guī)定在企業(yè)所得稅前加計(jì)扣除。上述費(fèi)用實(shí)際發(fā)生額應(yīng)按照獨(dú)立交易原則確定。委托方與受托方存在關(guān)聯(lián)關(guān)系的,受托方應(yīng)向委托方提供研發(fā)項(xiàng)目費(fèi)用支出明細(xì)情況。

2、委托境外進(jìn)行研發(fā)活動應(yīng)簽訂技術(shù)開發(fā)合同,并由委托方到科技行政主管部門進(jìn)行登記。相關(guān)事項(xiàng)按技術(shù)合同認(rèn)定登記管理辦法及技術(shù)合同認(rèn)定規(guī)則執(zhí)行。

3、企業(yè)應(yīng)在年度申報(bào)享受優(yōu)惠時,按照《國家稅務(wù)總局關(guān)于發(fā)布修訂后的〈企業(yè)所得稅優(yōu)惠政策事項(xiàng)辦理辦法〉的公告》(國家稅務(wù)總局公告2018年第23號)的規(guī)定辦理有關(guān)手續(xù),并留存?zhèn)洳橐韵沦Y料:

(1)企業(yè)委托研發(fā)項(xiàng)目計(jì)劃書和企業(yè)有權(quán)部門立項(xiàng)的決議文件;

(2)委托研究開發(fā)專門機(jī)構(gòu)或項(xiàng)目組的編制情況和研發(fā)人員名單;

(3)經(jīng)科技行政主管部門登記的委托境外研發(fā)合同;

(4)“研發(fā)支出”輔助賬及匯總表;

(5)委托境外研發(fā)銀行支付憑證和受托方開具的收款憑據(jù);

(6)當(dāng)年委托研發(fā)項(xiàng)目的進(jìn)展情況等資料。

4、本通知所稱委托境外進(jìn)行研發(fā)活動不包括委托境外個人進(jìn)行的研發(fā)活動。委托境外個人研發(fā)的費(fèi)用不可以加計(jì)扣除。

四、政策溯源:

近年來,國家多次提高研發(fā)費(fèi)用加計(jì)扣除比例,優(yōu)惠力度迭代升級,為支持企業(yè)加大研發(fā)投入發(fā)揮了很好的政策導(dǎo)向作用。

2008年,國家將研發(fā)費(fèi)用加計(jì)扣除政策以法律形式確認(rèn)。

2015年,國家大幅放寬享受優(yōu)惠的研發(fā)活動及研發(fā)費(fèi)用范圍,并首次明確負(fù)面清單制度。

2017年,國家將科技型中小企業(yè)的加計(jì)扣除比例由50%提高到75%。

2018年,國家將所有符合條件行業(yè)的企業(yè)加計(jì)扣除比例由50%提高到75%,并允許企業(yè)委托境外研發(fā)費(fèi)用按規(guī)定在稅前加計(jì)扣除。

2021年,國家將制造業(yè)企業(yè)加計(jì)扣除比例從75%提高到100%,優(yōu)化簡化輔助賬樣式,首次允許企業(yè)10月預(yù)繳時提前對前三季度研發(fā)費(fèi)用進(jìn)行加計(jì)扣除。

2022年,國家對科技型中小企業(yè)加計(jì)扣除比例從75%提高到100%,將其他企業(yè)第四季度加計(jì)扣除比例從75%提高到100%,并允許企業(yè)在每年10月的申報(bào)期,就可以提前申報(bào)享受前三季度研發(fā)費(fèi)用加計(jì)扣除的優(yōu)惠。

2023年,7號公告又進(jìn)一步加大了優(yōu)惠力度,將所有符合條件行業(yè)企業(yè)加計(jì)扣除比例由75%提高到100%的政策,作為一項(xiàng)制度性安排長期實(shí)施。

這項(xiàng)政策主要有以下兩個亮點(diǎn):一是穩(wěn)定企業(yè)政策預(yù)期。3月24日國務(wù)院常務(wù)會明確將提高符合條件的行業(yè)企業(yè)研發(fā)費(fèi)用加計(jì)扣除比例作為制度性安排長期實(shí)施,使企業(yè)有了更加明確的預(yù)期,有利于企業(yè)更加科學(xué)合理安排研發(fā)活動和資金投入,提高科技創(chuàng)新效率。二是統(tǒng)一所有企業(yè)適用政策。在7號公告之前,制造業(yè)企業(yè)、科技型中小企業(yè)、除此之外的其他企業(yè)適用不同的研發(fā)費(fèi)用加計(jì)扣除政策。7號公告發(fā)布以后,所有企業(yè)統(tǒng)一適用同樣的政策,無需再對企業(yè)的“身份”進(jìn)行判斷,這不僅簡化了政策口徑,更有利于推動政策精準(zhǔn)落地。

2023年到2027年,為了鼓勵集成電路和工業(yè)母機(jī)企業(yè)發(fā)展,符合條件的企業(yè)研發(fā)費(fèi)扣除比例為120%。是目前為止的特殊安排,不具有普適性。

五、2021年輔助賬樣式

《國家稅務(wù)總局關(guān)于進(jìn)一步落實(shí)研發(fā)費(fèi)用加計(jì)扣除政策有關(guān)問題的公告》(2021年第28號)發(fā)布的2021版輔助賬